Davčne blagajne so se lahko začele uporabljati 1. decembra 2015, obvezna uporaba pa je od 2. januarja 2016 dalje. Zakon predvideva tudi predhodno obdobje do 31. decembra 2017, v katerem bo še naprej možno uporabljati vezano knjigo računov. Po 31.12.2017 je obvezna uporaba davčnih blagajn za vse za katere je veljalo dvoletno predhodno obdobje.

Davčna blagajna se je lahko začela uporabljati 1. decembra 2015, obvezno pa se je morala uporabljati od 2. januarja 2016 dalje. Zakon predvideva tudi dveletno predhodno obdobje, v katerem bo pri gotovinskem poslovanju še naprej možno uporabljati vezano knjigo računov.

Torej, vezana knjiga računov se lahko uporablja najdlje do 31. decembra 2017, od takrat naprej bo za vse obvezna uporaba davčnih blagajn.

Pri uporabi vezane knjige računov mora izdajatelj tovrstnih računov paziti, da nima v istem poslovnem prostoru davčne blagajne. Poslovni prostor je po novo sprejetem zakonu vsak nepremičen ali premičen prostor, v katerem zavezanec stalno, občasno ali začasno izdaja račune za dobave blaga ali storitev pri gotovinskem poslovanju.

Kot poslovni prostor zavezanca se lahko šteje del ali več ločenih delov nepremičnega prostora, v katerih se opravlja različna dejavnost. Premičen prostor je vsak premičen objekt ali elektronska naprava za izdajo računov. Elektronska naprava za izdajo računov se kot poslovni prostor zavezanca šteje v primerih, ko se račun ne izda v okviru premičnega objekta. Kot poslovni prostor zavezanca se šteje tudi vsak nepremičen ali premičen prostor, v katerem se izdajajo računi z uporabo vezane knjige računov.

Poleg tega je potrebno vsakih 10 dni po elektronski poti sporočati podatke iz vezane knjige računov FURSu.

Način izvajanja potrjevanja računov mora zavezanec določiti z internim aktom.

Ponavljamo, zavezanec ne sme v istem poslovnem prostoru uporabljati elektronske naprave za izdajo računov (davčne blagajne) in vezane knjige računov, razen v primeru izpada elektrike. V primeru izpada internetne komunikacije programska opreme, ki skrbni za davčno potrjevanje deluje nemoteno. Računi pa morajo biti naknadno potrjeni najkasneje v roku 48 ur.

Kdo mora uporabljati davčno blagajno?

Zavezanec mora za obvezno uporabo davčne blagajne izpolnjevati tri pogoje (kumulativno), in sicer:

- voditi mora poslovne knjige in evidence,

- izdati mora račun za dobavo blaga ali storitev in

- dobavljeno blago ali storitev sta plačana z gotovino

Obstaja nekaj izrecnih izjem. Preko davčne blagajne tako ni potrebno potrjevati računov tistim, ki opravljajo:

- dobave blaga, ki jih opravi davčni zavezanec, ki nima sedeža v Republiki Sloveniji in za katere se kot kraj dobave šteje Republika Slovenija, če skupna vrednost teh dobav v tekočem koledarskem letu oziroma v preteklem koledarskem letu presega 35.000 evrov, ali če se dobavitelj odloči, da je, ne glede na to, da vrednost njegovih dobav v tekočem koledarskem letu ne presega tega zneska, kraj teh dobav Republika Slovenija;

- dobava telekomunikacijskih storitev, storitev oddajanja ali elektronskih storitev, ki jih opravi davčni zavezanec, ki nima sedeža v Republiki Sloveniji, osebam, ki niso davčni zavezanci;

- kontinuiranih dobav blaga in storitev naročniku, v dejavnostih oskrbe z električno energijo, plinom in paro, oskrbe z vodo, ravnanja z odplakami in odpadki, ter v telekomunikacijski dejavnosti, opravljenih na podlagi sklenjene pogodbe o dobavi med dobaviteljem in naročnikom, pri čemer dobavitelj račune izdaja množično, z uporabo sistema avtomatske obdelave podatkov, ločeno od blagajniških mest, periodično v vnaprej dogovorjenih časovnih intervalih, za plačilo prek univerzalnega plačilnega naloga, ter se računi naročniku vročijo preko izvajalca poštnih storitev, po elektronski poti oziroma na drug primerljiv način, plačilo računa pa se izvrši naknadno, po izdaji takšnega računa in ni neposredno povezano s posamezno dobavo blaga oziroma storitev.

Katere so minimalne obveznosti v zvezi z davčnimi blagajnami?

- registracija poslovnega prostora oziroma prodajnega mesta pri FURSu [osnovni meni -> Orodja -> Šifranti -> Poslovni prostori]

- določitev oznak vseh oseb, ki bodo poslovale z gotovino (oznaka in davčna številka osebe) [osnovni meni -> Podjetje -> Seznam zaposlenih]

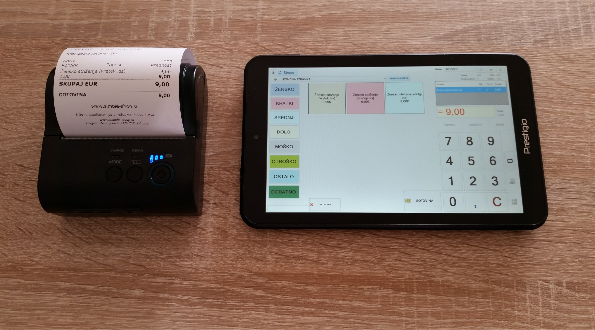

- pridobitev ustrezne elektronske blagajne oziroma računalnika z opcijo internetne povezave ter ustrezno programsko opremo (slednja mora biti usklajena z zahtevami FURSa, omogočati pa mora tudi varovanje kopij podatkov)

- pridobitev namenskega digitalnega potrdila

- obvestilo o obveznem izstavljanju računov in obveznem prejemanju računov za kupce

- vsaj en izvod potrjene vezane knjige računov v primeru izpada elektrike ali internetne povezave (ni obvezno, je pa priporočljivo; odgovornost nosi izdajatelj računov)

Kazni za neupoštevanje zakona

Razpon glob za neupoštevanje novih zakonskih pravil se giblje od 2.000 do 100.000 evrov za gospodarske družbe (do 150.000 evrov za velike gospodarske družbe) oziroma od 1.500 do 50.000 evrov za samostojnega podjetnika.

Pogovorno imenovani “zakon o davčnih blagajnah” pa ne določa le obveznost izdaje računa za izdajatelja, ampak tudi obveznost sprejema računa za kupca. Tako mora kupec blaga oziroma prejemnik storitve prevzeti račun in ga zadržati neposredno po odhodu iz poslovnega prostora in ga na zahtevo predložiti pooblaščeni osebi davčnega organa ali Tržnega inšpektorata Republike Slovenije. V nasprotnem primeru je lahko sankcioniran z globo v višini do 40 evrov.

Vir: FURS

POGOSTA VPRAŠANJA O DAVČNIH BLAGAJNAH

Katerega ponudnika davčne blagajne naj izberem?

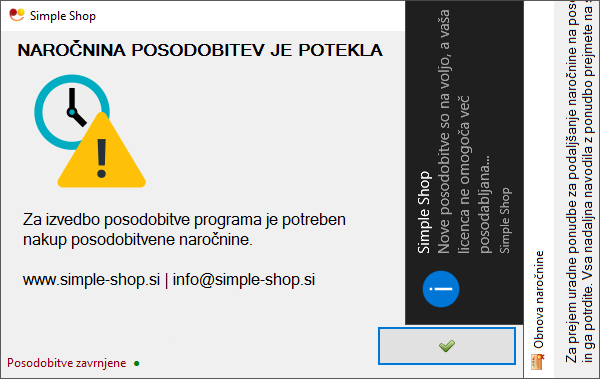

Dejstvo je, da je zaradi obvezne uporabe in velike mase potencialnih novih strank veliko podjetij v davčnih blagajnah videlo poslovno priložnost, med drugim tudi veliko podjetij, ki niso iz panoge. V teh dneh smo zato priča poplavi težav z delovanjem opreme, nedelovanjem aplikacij, uporabnikom neprijaznimi vmesniki… Priporočamo vam, da izberete ponudnika, ki ima že vsaj nekajletne izkušnje na področju programske opreme za izdajanje računov in vam bo sposoben zagotavljati ustrezno pomoč pri namestitvi in podporo ter bo obenem cenovno ugoden. Prav tako je potrebno preveriti, kakšne so vaše dnevne potrebe. V kolikor izdate manj kot 5 računov dnevno je na voljo brezplačna davčna blagajna Simple Shop FREE, v primeru večjih potreb pa je na voljo STANDARD ali ULTIMATE verzija.

Kakšen je namen davčnih blagajn?

Uvedba davčnih blagajn je eden od ukrepov zmanjšanja obsega sive ekonomije, povečanja javnofinančnih prihodkov, učinkovitejšega pobiranja obveznih dajatev, pravičnejše porazdelitve davčnega bremena med zavezanci in večje zaščite potrošnikov.

Ali je plačilo s kreditno kartico gotovinsko plačilo?

Da. Plačilo računa s kreditno kartico se v tem primeru šteje za gotovinsko plačilo. Če je račun plačan s kreditno kartico, ga je potrebno posredovati v potrditev na FURS. Če je plačilo računa s kreditno kartico izvedeno prek ponudnika plačilnih storitev (primer: račun kupec plača pri ponudniku plačilnih storitev – banki, pošti – z UPN oziroma položnico, pri čemer je plačilno sredstvo, s katerim poravna znesek UPN oziroma položnice, plačilna, kreditna kartica, gotovina ali ček), računa ni potrebno poslati v potrditev na FURS.

Je za poslovanje prek PayPala potrebno uporabljati davčno blagajno?

Ne. Plačilo računa preko PayPala pomeni, da je račun plačan negotovinsko. Za račune plačane preko PayPal ni obvezno davčno potrjevanje podatkov o računu. Iz ZDavPR izhaja, da v primeru plačila računa z nakazilom na transakcijski račun, odprt pri ponudniku plačilnih storitev, računa ni treba potrditi pri FURS. PayPal je ponudnik spletnih plačilnih storitev, ki izvaja storitve v Sloveniji neposredno, in za plačila računov preko PayPala tako velja enaka razlaga in uporaba ZDavPR kot za ostale izvajalce plačilnih storitev v Sloveniji.

Je za plačila preko plačilnega prehoda Moneta potrebno uporabljati davčno blagajno?

Ne. Plačilo preko plačilnega prehoda Moneta se šteje in enači kot plačilo preko TRR nakazila. Za samo izvedbo plačila preko protokola Moneta je potrebno imeti ustrezno programsko opremo.

Avans – ali je račun za predplačilo predmet potrjevanja po ZDavPR? Kako je s poročanjem o teh računih potem, ko je tudi račun dokončno plačan? Ali se bo poročalo celoten znesek računa?

Da. Davčni zavezanec mora zagotoviti, da je račun izdan tudi za vsako predplačilo, ki ga prejme od drugega davčnega zavezanca ali pravne osebe, ki ni davčni zavezanec, preden je opravljena dobava blaga oziroma storitev dokončana.

Kot račun za namene tega zakona se torej upošteva tudi račun, ki je izdan za prejeto predplačilo (avansni račun), kar pomeni, da je izvajanje postopka potrjevanja računov obvezno tudi v primerih prejema predplačil, preden je opravljena dobava blaga ali dokončana storitev. Izvajanje postopka potrjevanja računov pa je obvezno tudi za račun, izdan za opravljeno dobavo blaga oziroma storitve (na katerem se »poračuna« avansni račun).

Po DDV zakonodaji ni predpisana obveznost izdaje računa za predplačilo, če plačilo pred opravljeno dobavo (avans) izvrši fizična oseba, ki ni zavezanec za DDV. Določeno pa je, da če je plačilo izvršeno preden je blago dobavljeno ali preden so storitve opravljene, nastane obveznost obračuna DDV na dan prejema plačila in od prejetega zneska plačila. Zavezanec torej lahko izda račun za predplačilo tudi v teh primerih, seveda pa mora izdati račun, ko je dobava blaga ali storitev opravljena. V vseh primerih, ko je račun za predplačilo izdan v skladu z DDV zakonodajo, mora zavezanec za tak račun opraviti postopek potrjevanja računov in pridobiti enkratno identifikacijsko oznako računa. Kot račun za namene ZDavPR šteje tudi vsak račun za prejeto predplačilo, preden je dobava blaga ali storitev opravljena.

Kdaj mora biti izdan račun v primeru internetne prodaje?

Po ZDavPR je določen rok izdaje računa, in sicer mora zavezanec izdati račun najkasneje v trenutku, ko sta izpolnjena dva pogoja, in sicer ko je prejeto plačilo z gotovino in opravljena dobava blaga oziroma storitve. Pri internetni prodaji, plačani s strani kupca (končnega potrošnika) z npr. plačilno/kreditno kartico pred opravljeno dobavo, mora biti torej račun izdan najkasneje ob dobavi. V praksi bo praviloma izdan račun ob pošiljanju blaga kupcu oziroma ko bo blago odpremljeno. Ko bo izdan račun, ga je treba davčno potrditi.

Dobropis, bremepis – kakšne so obveznosti potrjevanja računov pri dobropisih in bremepisih?

Dobropis in bremepis k izdanemu računu tako predstavljata naknadno spremembo »osnovnega« računa, ki jo je prav tako potrebno potrditi pri davčnem organu. V tem primeru se za namene potrjevanja davčnemu organu sporočijo spremenjeni podatki na računu.

Zakaj je potrebno posredovati tudi podatke o poslovnih prostorih?

Podatki o poslovnih prostorih so pomembni za določitev številke računa, ki je obvezen podatek na računu in eden od temeljnih elementov za izvajanje postopka potrjevanja računov. Številka računa mora poleg zaporedne številke računa vsebovati še oznako poslovnega prostora in oznako elektronske naprave za izdajo računov. Posredovanje podatkov o poslovnih prostorih je potrebno tudi zato, da FURS v primeru morebitnega nadzora ugotovi, kje je bil izdan račun. S tem se zagotovi učinkovit nadzor nad imetniki teh elektronskih naprav v primeru, ko se na podlagi prejetih podatkov vzpostavi sum o nepravilnosti poslovanja.

English (UK)

English (UK)